Como escolher a sua Previdência Privada – Parte 2

Dando sequência a nossa série sobre Previdência, estamos publicando hoje o segundo artigo escrito pelo nosso parceiro Thiago Schmitd Villaschi. Se você ainda não leu a primeira parte clique aqui.

Bem, agora que vocês viram um pouco sobre as vantagens da previdência privada, qual plano devo escolher?

Fui até o meu gerente e ele me disse que no meu caso devo fazer um PGBL regressivo ao invés de um VGBL regressivo, porque se optar pela tabela progressiva, vou pagar mais imposto no futuro, além de ter o benefício de deduzir uma parcela na declaração do imposto de renda já que faço a declaração completa.

Muita informação né?

Vamos dividir em etapas, que considero melhor para entender e definir qual o melhor plano para você. Primeiro os tipos de plano VGBL e PGBL, em segundo lugar qual a tributação deste plano progressiva ou regressiva.

VGBL – Vida Gerador de Benefícios Livres

Este plano é recomendado para quem não faz a declaração completa do imposto de renda ou não possui renda tributável, pois ele não possui o benefício fiscal, em contrapartida, quando você resgatar seu plano, o imposto incidente será sobre o rendimento do fundo. Exemplo: Aportei R$100.000,00, resgatei, R$120.000,00, a tributação será sobre R$20.000,00, o rendimento.

PGBL – Plano Gerador de Benefícios Livres

Está já é recomendado para quem faz a declaração completa do imposto de renda, pois quem segue este modelo de declaração, permite que seja deduzido até 12% da renda tributável do imposto de renda tributável anual. Exemplo: Minha renda tributável no ano é de R$100.000,00, porém durante o ano eu fiz aportes no total de R$12.000,00 em um plano PGBL, neste caso, a sua renda tributável passa a ser R$88.000,00, pois este plano tem este benefício, em contrapartida quando você for resgatar o investimento o imposto incidirá sobre o todo.

Mas e se eu aplicar acima de 12% no PGBL, posso utilizar o benefício ou passar para o ano seguinte? Não, somente até 12% é considerado e os aportes no ano da declaração do IR.

Pronto, agora que você entendeu a diferença básica entre os planos, vamos a tributação, progressiva e regressiva.

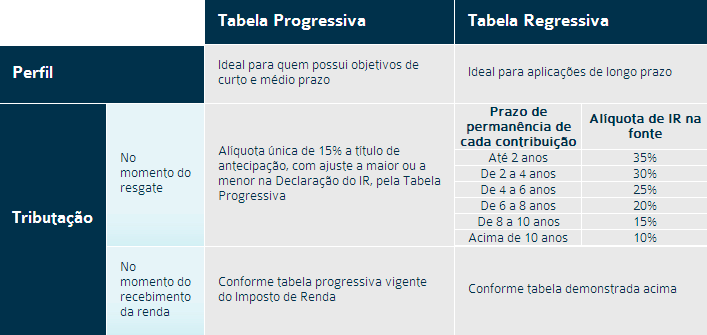

No regime progressivo compensável, a alíquota do imposto que será tributado segue a do Imposto de Renda (percentual de cobrança) e irá variar conforme a sua renda, portanto seguem as mesmas alíquotas que são aplicadas no salário ou renda (que variam de 0% até 27,5%).

Mas porque o nome progressivo compensável? É porque no momento do resgate do plano irá incidir uma alíquota fixa de 15% (pois o fundo não sabe qual a sua renda) e depois você irá compensar (a maior, pagando o restante até 27,5% ou a menor, sendo restituído, caso sua alíquota seja menor do que 15%).

No regime regressivo definitivo, as alíquotas dependem do tempo de acumulação das contribuições, essa tabela foi criada em 2005 a fim de incentivar as aplicações de longo prazo. Funciona assim, quanto maior o período que o dinheiro ficar aplicado no plano, menos você vai pagar de IR, então a alíquota começa no valor máximo de 35% para investimentos que são mantidos por menos de 2 anos, a partir daí esse percentual começa a diminuir até atingir a alíquota de 10%, que será válida pra investimentos mantidos por 10 anos ou mais. Porque o nome regressivo definitivo? Porque quando você fizer o resgate irá incidir um imposto de acordo com o tempo de aplicação de forma definitiva, ou seja, você não fará ajustes na declaração de imposto de renda.

Atenção: qual o tempo que devo considerar para saber qual o imposto vai incidir no plano regressivo? Sempre no dia do aporte + X anos.

Exemplo: 1º aporte de R$10.000,00 em 01/01/2018, segundo aporte R$10.000,00 em 01/06/2018, terceiro aporte R$10.000,00 em 01/12/2018, quando vou resgatar com alíquota de 10%? Em 02/01/2028, você resgatará a parcela de R$10.000,00 + juros com 10%, porém os outros R$20.000,00 + juros, ainda não completaram 10 anos do aporte, então estarão na alíquota de 15%.

Muitas pessoas acham que a contagem de tempo é no inicio do plano, mas não é. A contagem do tempo é determinada no início de cada aporte.

Uma tabela para resumir

Fonte: https://seguroseprevidencia.com/previdencia-privada-tabela-progressiva-ou-tabela-regressiva/

Ok, então vou escolher sempre o regressivo pois vou pagar menos imposto, certo? Não necessariamente. Se você ficar com a aplicação até 3 anos, 11 meses e 29 dias e tiver optado pelo plano progressivo, o máximo de imposto que irá incidir será de 27,5% e não 30% como no modelo regressivo.

E se eu possuir renda tributável de apenas 7,5%, 15% ou 22,5%? Bem, penso eu que todos devem buscar aumentar seu nível de renda e geralmente se faz uma previdência para longo prazo, então você pode após 10 anos, se encontrar em uma faixa de renda maior do que a atual, neste caso quando for escolher o plano, escolha de acordo com o tempo do seu objetivo, mesmo tendo uma renda tributável de 7,5%. Se seu objetivo for superior a 6 anos, escolha o regime regressivo.

Bem e agora qual previdência escolher?

Faça as seguintes perguntas para vocês mesmo, qual o tipo de declaração que eu faço? Se for declaração completa opte por PGBL, se não VGBL. E dependendo da sua renda e objetivo (os dois devem ser levados em conta) você escolherá progressivo ou regressivo.

Mas Thiago, consigo aportes além do limite de 12% da minha renda anual tributável, em qual plano coloco? Neste caso, você consegue aproveitar o melhor dos dois planos, então sugiro que faça aportes de até 12% no PGBL e o resto no VGBL.

E se escolhi uma tributação que não é a que eu queria? Você pode alterar o tipo de tributação quando escolheu primeiramente a progressiva e mudar para regressiva, mas o inverso não é possível. Neste caso, tome cuidado, pois no momento da mudança, o prazo de 10 anos da aplicação começa a contar no dia da mudança, ou seja, se estiver em um plano progressivo, alíquota de resgate de 27,5% e pedir para mudar para regressivo, a alíquota de resgate passará para 35% e você terá que esperar 10 anos para que vire 10%. Verifique os seus objetivos, as vezes vale a pena fazer esta mudança e esperar.

Tentei colocar as situações mais comuns e sei que essas escolhas e cálculos não são tão simples, cada caso é um caso, procure sempre ajuda de um profissional.

Na última parte, iremos falar sobre os fundos dos planos de previdência e como você deve defini-los.

Thiago Schmitd Villaschi – CPA 20 ** Entusiasta do mundo financeiro, Engenheiro e Pós-graduando em Finanças e Investimentos, consultor Financeiro.**